金融行业一直较为重视大数据技术的发展。相比常规商业分析手段,大数据可以使业务决策具有前瞻性,让企业战略的制定过程更加理性化,实现生产资源优化分配,依据市场变化迅速调整业务策略,提高用户体验以及资金周转率,降低库存积压的风险,从而获取更高的价值和利润。

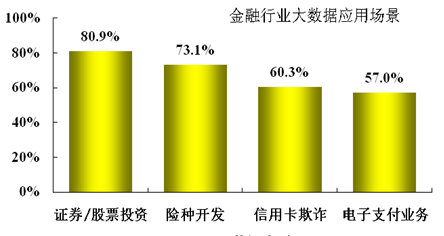

大数据应用综合价值潜力方面,信息技术、金融保险、政府及批发贸易四大行业潜力最高高。具体到行业内每家公司的数据量来看,证券/股票投资、险种开发、行用卡欺诈和电子支付业务四类的数据量最大。可以看出,无论是投资规模和应用潜力,信息行业(互联网和电信)和金融行业都是大数据应用的重点行业。

大数据帮助金融行业挑战几大历史问题

一、 精准营销

- 实时营销:实时营销是根据客户的实时状态来进行营销,比如客户当时的所在地、客户最近一次消费等信息来有针对地进行营销(某客户采用信用卡采购孕妇用品,可以通过建模推测怀孕的概率并推荐孕妇类喜欢的业务);或者将改变生活状态的事件(换工作、改变婚姻状况、置居等)视为营销机会;

- 交叉营销:即不同业务或产品的交叉推荐,如招商银行可以根据客户交易记录分析,有效地识别小微企业客户,然后用远程银行来实施交叉销售;

- 个性化推荐:银行可以根据客户的喜欢进行服务或者银行产品的个性化推荐,如根据客户的年龄、资产规模、理财偏好等,对客户群进行精准定位,分析出其潜在金融服务需求,进而有针对性的营销推广;

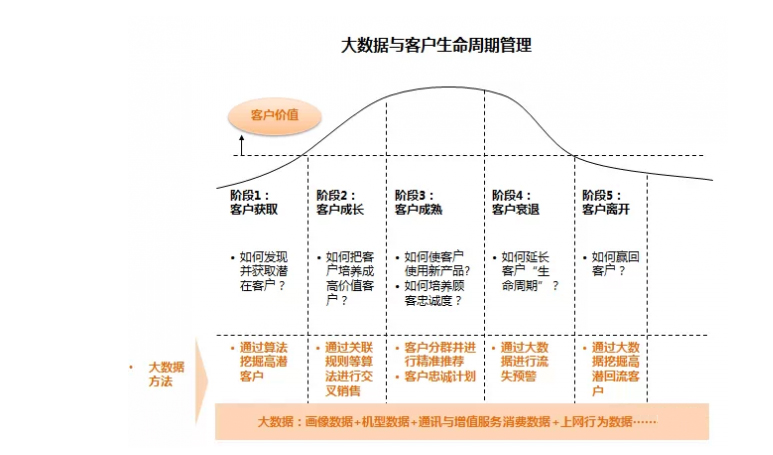

- 客户生命周期管理:客户生命周期管理包括新客户获取、客户防流失和客户赢回等。如招商银行通过构建客户流失预警模型,对流失率等级前20%的客户发售高收益理财产品予以挽留,使得金卡和金葵花卡客户流失率分别降低了15个和7个百分点。

二、风险控制

风险管理与风险控制在风险管理和控制方面包括中小企业贷款风险评估和欺诈交易识别等手段。

- 中小企业贷款风险评估:银行可通过企业的产、流通、销售、财务等相关信息结合大数据挖掘方法进行贷款风险分析,量化企业的信用额度,更有效的开展中小企业贷款。

- 实时欺诈交易识别和反洗钱分析:银行可以利用持卡人基本信息、卡基本信息、交易历史、客户历史行为模式、正在发生行为模式(如转账)等,结合智能规则引擎(如从一个不经常出现的国家为一个特有用户转账或从一个不熟悉的位置进行在线交易)进行实时的交易反欺诈分析。如IBM金融犯罪管理解决方案帮助银行利用大数据有效地预防与管理金融犯罪,摩根大通银行则利用大数据技术追踪盗取客户账号或侵入自动柜员机(ATM)系统的罪犯。

三、运营优化

- 市场和渠道分析优化:通过大数据,银行可以监控不同市场推广渠道尤其是网络渠道推广的质量,从而进行合作渠道的调整和优化。同时,也可以分析哪些渠道更适合推广哪类银行产品或者服务,从而进行渠道推广策略的优化。

- 产品和服务优化:银行可以将客户行为转化为信息流,并从中分析客户的个性特征和风险偏好,更深层次地理解客户的习惯,智能化分析和预测客户需求,从而进行产品创新和服务优化。如兴业银行目前对大数据进行初步分析,通过对还款数据挖掘比较区分优质客户,根据客户还款数额的差别,提供差异化的金融产品和服务方式。

- 舆情分析:银行可以通过爬虫技术,抓取社区、论坛和微博上关于银行以及银行产品和服务的相关信息,并通过自然语言处理技术进行正负面判断,尤其是及时掌握银行以及银行产品和服务的负面信息,及时发现和处理问题;对于正面信息,可以加以总结并继续强化。同时,银行也可以抓取同行业的银行正负面信息,及时了解同行做的好的方面,以作为自身业务优化的借鉴。

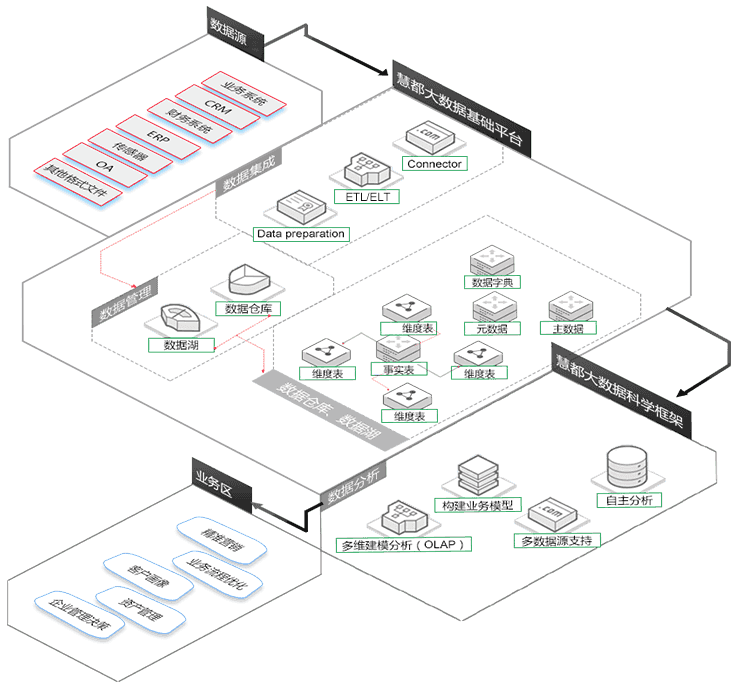

慧都大数据在金融行业的解决方案

一、采集和分析用户画像,找准目标客户群体定位

用户画像包含的维度有:用户固定特征、用户兴趣特征、用户社会特征、用户消费特征、用户动态特征。用户分群,即分门别类贴标签。通过采集、清理数据、描述分析对用户数据进行分析统计

二、 定制预测模型,实现产品精准推荐

对已经购买的用户数据,进行深度学习或机器学习,将客户特征值和产品之间的联系进行具体的算法学习。最后将潜在客户的特征值输入训练好的模型。此时模型会给出客户购买不同产品的意愿。

三、 客户数据分析和学习,预测顾客购买行为

连接不同来源的客户数据,包括线上、线下,为预测分析准备好数据,分析客户数据,使用系统和定制预测模型,做高级分析。利用大数据,从顾客真实交易数据中,预测下一次的购买行为。

四、 实时数据处理,快速优化营销策略

通过对客户特征、产品特征、消费行为特征数据的实时采集和处理,可以进行多维度的客户消费特征分析、产品策略分析和销售策略指导分析。通过准确把握客户需求推动和优化营销策略的策划和执行。

案例:慧都大数据解决保险公司预测客户购买行为的问题

一、 解决客户问题

(1)客户是谁?

(2)客户有什么产品偏好?

(3)客户喜欢哪些产品组合?

(4)客户满意度不高?

二、方案目标

慧都大数据通过大数据计算,能够准确推测用户的真实需求,将用户想要的、喜欢的精准送达,有效的导流、用户触达和促进销售,进而提高客户满意度。

三、方案详情

(1)数据采集

保险公司能够较轻易获得客户大量特征值:用户固定特征、用户兴趣特征、用户社会特征、用户消费特征、用户动态特征等,客户提供大量的,多样式的数据,通常数据量和预测准确度成正比,所以越多越好。

(2)数据准备

数据质量分析、数据转换、数据降维、特征工程等多个环节进行数据准备,从而对缺失、异常、无效等数据进行处理。

(3)建模

预测客户购买可能性的行业标准是RFM模型(最近一次消费R,消费频率F,消费金额M),通过观察数据,基于客户业务需求,建立预测模型。

(4)可视化呈现

按照企业的业务需求,设置不同的呈现内容和更新频次,分别做了PC、电视、IPD等移动端的数据可视化呈现。结合慧都商业智能BI,让客户的数据创造最大价值。

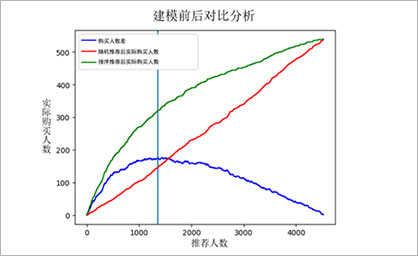

四、案例部分图例分享

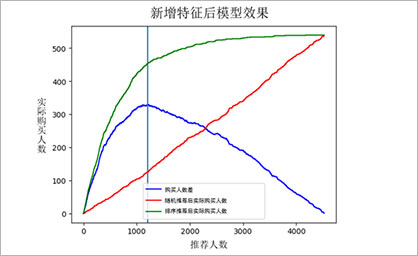

通过上图来衡量模型的好坏,如果绿线开始上升越快(即购买人数差越大),说明模型效果越好。

通过3种建模,实际效果对比,xgboost和lightgbm效果优于dnn(深度神经网络)。

这里增加通过电话营销获取的3个特征值,分别为通话时长,通话次数,上一次电话营销结果,使用lightgbm建模后,效果结果如图。

在新增3个特征值后,相同的模型(lightgbm)的效果截然不同。这个对比说明了,在有效的特征值越多的情况下,模型预测越准确。

五、综述

企业如何驾驭数据,利用数据驱动实现业务洞察,是形成差异化竞争优势的关键所在。慧都大数据使企业的营销更精准、可衡量及高投资回报。

023-68661681

023-68661681

返回

返回

发表评论