当中国的一家国家商业银行开展手机应用程序推广活动时,移动手机应用下载量突破 2400 万次。该宣传活动的一项主要 KPI(关键绩效指标)就是鼓励用户将信用卡关联到移动应用,以提升消费使用频率。遗憾的是,关联信用卡的用户只有1300 万。

挑战

银行原本计划发起另一项宣传活动来鼓励用户将信用卡关联到移动应用。然而,对于一个由 100 名电话营销人员构成的团队而言,即便每人每天致电 200 位用户,也需要接近 2 年的时间才能成功联络另外 1300 万未关联信用卡的用户。

银行需要为电话营销团队找出对此类宣传活动响应更积极的目标客户群。他们如何在短时内找出这个目标群体?

他们要求 IT 部门的数据分析经理及其团队利用现有机器学习工具,基于现有数据进行预测,据此找出合适的解决方案。该团队曾设法训练、评估及部署一个模型,希望通过该模型锁定那些积极响应的目标客户。然而,他们发现现有的软件解决方案并不好用。其需要模型构建经验才能作出这些高度精确的预测。此外,这个流程还需要优化及打造可扩展模型的相关经验。

SPM 如何提供帮助

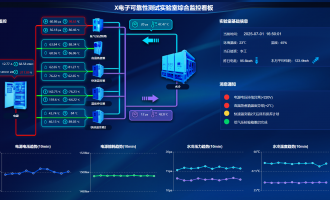

Minitab 的中国授权合作伙伴 QY Datatech Inc 为该银行提供了 Salford Predictive Modeler (SPM)。项目团队采用了 SPM 的两款建模引擎 CART® 和 TreeNet®,这两款功能强大的引擎非常适合处理包含多种变量、高度复杂的较大型数据集。在此案例中,变量指的是客户详细信息与其他数据的组合,比如客户使用银行应用的频率。

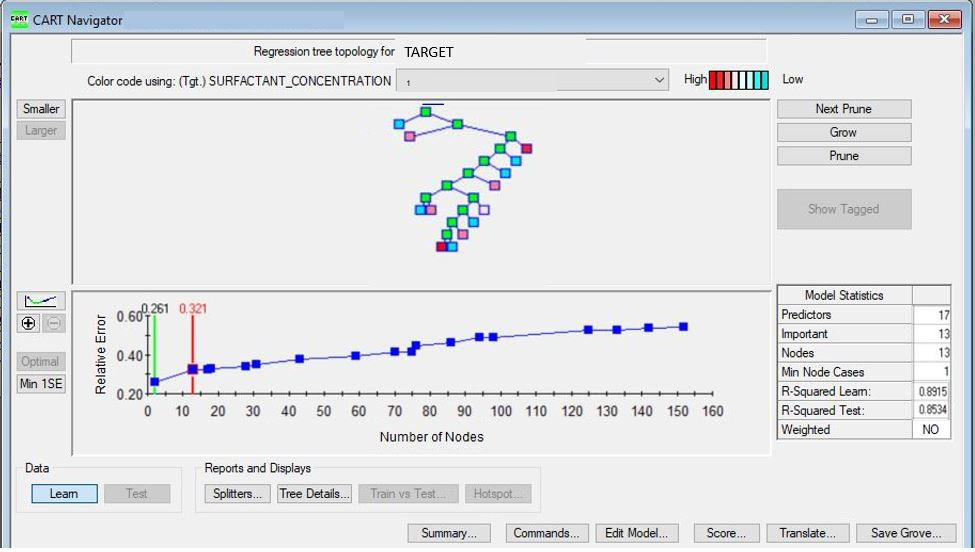

举例来说,CART 建模引擎会生成单一决策分类树,利用类别数据来预测定性值,以及可细分到一组“是/否”规则中的历史数据。这个分段将响应 (Y) 变量拆分到基于预测变量 (X) 设置的分区中。持续增长或“修剪”CART 树能够协助团队快速确定此流程中过量变异的其他原因。一旦团队将范围缩小到几个关键预测变量,他们便能够妥善控制结果,将其限制在符合特定规则的客户群,比如年满或超过 25 岁的客户,或年收入超过 40,000 美元的客户。这些规则与客户的分布统计息息相关,有助于找出那些更想将银行账户关联到移动应用的客户。

该团队发现 CART 模型能够显示部分隐藏的亮点,如符合特定规则的客户群,而使用回归和方差分析所生成的传统查询则难以显示此类内容。上方图形中的每个分割处均显示数据基于一个预测变量值细分为两组。

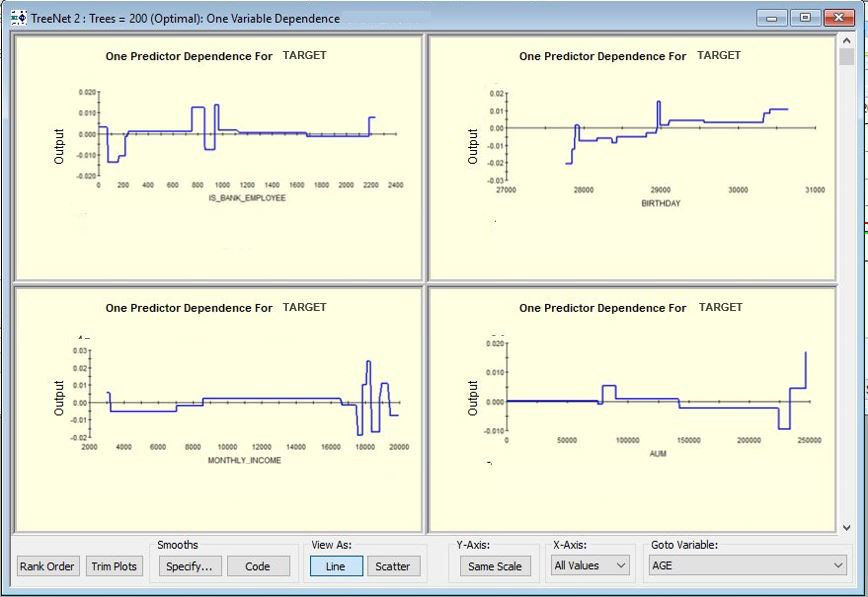

TreeNet 中的部分依赖图直观地解释了一个变量与目标之间的反应。

之后,团队使用 TreeNet 建模引擎快速缩小产生最大影响之变量的范围,该引擎还可用于说明变量与结果之间的关系。客户将银行账户关联到应用的概率便是所得结果,此示例中确定的变量包括上方图形中所显示的月收入。

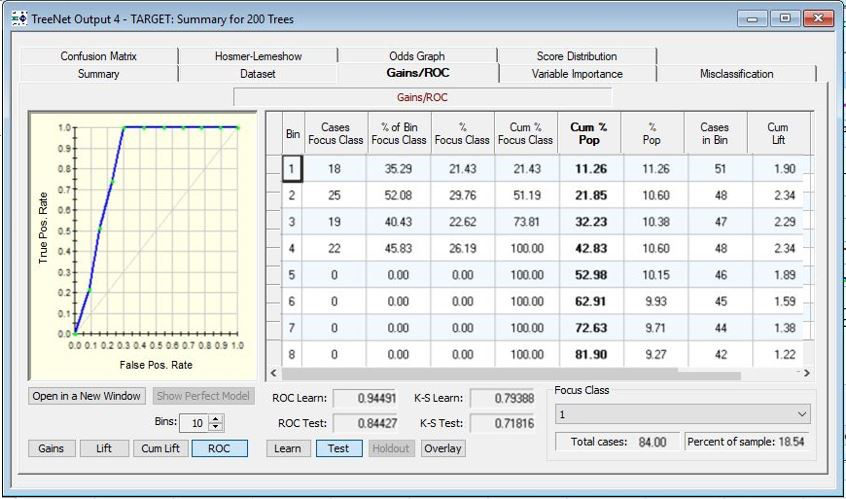

数据分析经理使用 TreeNet 中的增益图来评估模型。TreeNet 通过将训练数据(装袋)截短为多个片段来显示增益/提升统计数据。用户也可以选择利用其他多种测量值来分析训练/测试或合并装袋数据,比如 Receiver Operating Characteristic (ROC)。ROC 曲线是对二元预测的重要评估。ROC 越高,模型性能就越好。

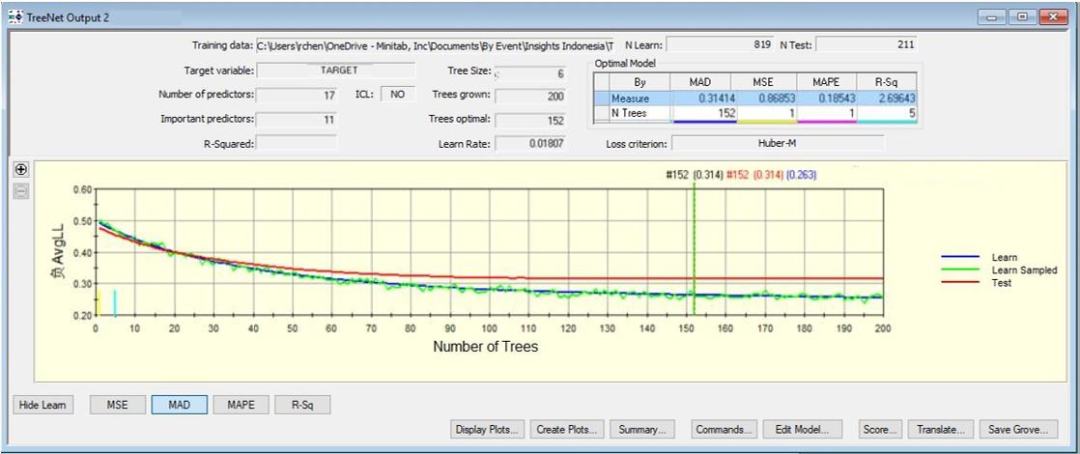

TreeNet 的汇总窗口能够显示某些关键统计数据。本图显示可用于模型检查/比较的统计测量值“负对数似然”,用以强调对模型预测的概率解释。

该团队将响应缓慢的客户移出了列表,并通过训练、测试、优化和验证模型,成功找出了目标客户群。生成的模型能够根据往年客户对银行促销响应程度的历史数据,对每个客户的响应率进行评分和评估,由此确定“积极响应的”客户群的特性。

银行团队称,令他们印象最深刻的就是 SPM 的易用性。SPM 无需编码,只需点击几下,便可生成初始模型并将整体建模时间从数个月缩短为几天。事实上,训练和部署一款能够预测目标群体的精细模型只需要 7 天时间。

成果

由于只需联络精心筛选的 200 万应用用户(而非最初的 1300 万),电话营销团队得以在数个月内联络到每一位用户。将信用卡关联到移动应用的用户随之增长了 300%。此外,银行还节省了招聘更多电话营销专员所产生的成本,在提升效率的同时向目标客户推广了这些创收服务。相较于此前的宣传活动,电话营销团队成功将鼓励客户关联信用卡的成功率提升了 35%。在 Salford Predictive Modeler 的鼎力协助下,项目团队帮助银行了解并使用其数据来生成基于事实的见解,进而做出有助于节省成本的决策。

推荐阅读:

023-68661681

023-68661681

返回

返回

发表评论